Cet article peut contenir des liens affiliés. Veuillez lire notre divulgation pour plus d’informations.

Au cours des dernières années, les fonds indiciels sont devenus le placement de choix pour bon nombre d’entre nous.

Et pour ceux qui suivent la sagesse de Warren Buffet, beaucoup y voient un bon plan pour suivre sa « recommandation régulière » d’investir dans un « fonds indiciel S&P 500 à faible coût ».

Bien qu’il y en ait beaucoup sur le marché, la comparaison se résume souvent à deux des plus grands : VOO contre ESPION.

Il est facile de voir pourquoi ils fonctionnent : comme les autres fonds indiciels, ils sont peu coûteux avec des rendements réguliers.

En fait, c’est exactement la raison pour laquelle les fonds indiciels ont constitué une part importante des portefeuilles de tant de personnes ces dernières années. Après tout, dans plus de 92 % des cas, ils produisent de meilleurs rendements que les fonds gérés activement.

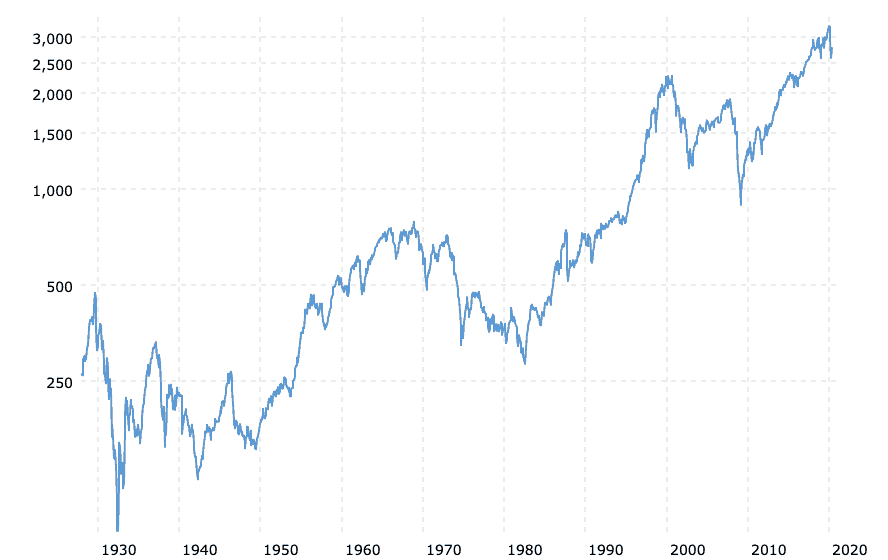

Jetez simplement un œil à la performance du S&P 500 au fil du temps :

Bien qu’il y ait eu quelques bosses en cours de route, le rendement annuel moyen du S&P 500 au cours des 60 dernières années environ a été de 8 %.

Cela a facilement fait d’un fonds indiciel S&P 500 l’un des meilleurs investissements pour faire croître votre patrimoine au fil du temps.

Cependant, cela peut certainement rendre difficile le choix entre deux principaux fonds indiciels S&P 500 comme VOO et SPY.

Bien qu’il existe de nombreuses similitudes entre les deux, il existe également des différences – qui pourraient vous faire basculer au moment de décider dans lequel investir.

Résumé de VOO et SPY

Un fonds indiciel S&P 500 suit la performance des 500 plus grandes sociétés cotées en bourse aux États-Unis.

Cela signifie que investir dans un fonds indiciel S&P 500 équivaut à détenir des actions de certaines des plus grandes entreprises du monde tels que Microsoft, Apple, Amazon, Facebook et plus encore – sans avoir à acheter directement leurs actions vous-même.

Cela en fait une option extrêmement bon marché si vous cherchez à investir dans un fonds qui offre une énorme diversification tout en garantissant que vos rendements reflètent ceux des plus grands acteurs du marché boursier américain.

VOO : FNB Vanguard S&P 500

- Taux de dépenses : 0,03 %

- Capitalisation boursière : 129,59 milliards de dollars

- Nombre d’exploitations : 508

- Page d’accueil de l’ETF : Avant-garde

VOO a été créé en 2010 et, depuis lors, a eu rendements annuels moyens de 11,69 %.

Parallèlement à ces rendements élevés, des frais extrêmement bon marché, avec son ratio de dépenses de seulement 0,03 % étant l’un des plus bas du marché

Il est fourni par Vanguard, qui est le plus grand fournisseur de fonds indiciels au monde et a en fait été fondé par l’inventeur du fonds indiciel, Jack Bogle.

Cela dit, comme nous le verrons, il ne détient pas le plus grand ETF S&P 500.

En rapport: VTSAX vs VTI – Quelle est la différence (et lequel choisir) ?

ESPION : ETF SPDR S&P 500

- Taux de dépenses : 0,0945 %

- Actif net total du fonds : 256,51 milliards de dollars

- Nombre d’actions : 505

- Page d’accueil de l’ETF : SPDR

SPY existe depuis bien plus longtemps, ayant été créé en 1993. Depuis cette date, il a eu rendements annuels moyens de 8,78 %.

SPY est également facilement le plus grand ETF au monde avec une énorme somme d’argent investie dans le fonds au moment de la rédaction de cet article.

Comparaison VOO vs SPY

Similitudes

1. Retours

Les rendements de VOO et SPY sont essentiellement identiques.

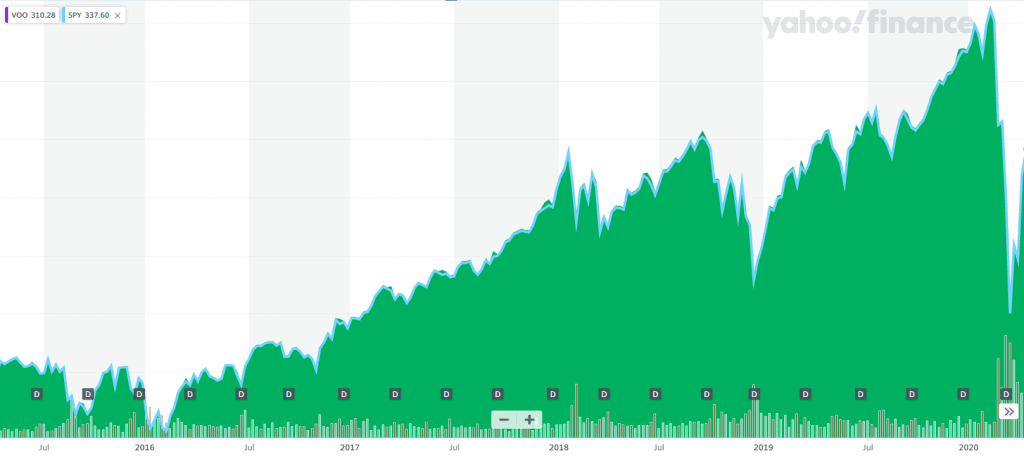

Dans ce graphique montrant les performances au cours des cinq dernières années, les rendements VOO sont en vert et les rendements SPY sont la ligne bleue :

Comme vous pouvez le constater, la ligne bleue suit plus ou moins le mouvement de la section verte, ce qui montre que les deux fonds ont essentiellement performé de la même manière au cours de cette période.

En rapport: Les 8 investissements avec des rendements de 12% ou plus

2. Type de fonds

VOO et SPY sont tous deux des fonds négociés en bourse ou des ETF.

Ça signifie elles sont achetées sur le marché de la même manière que vous achèteriez une action individuelle.

L’achat et la vente de l’un ou l’autre ETF se font alors que les marchés ne peuvent donc être effectués que lorsque les marchés sont ouverts et leur prix fluctuera tout au long de la journée de négociation, vous permettant d’acheter au prix que vous voyez.

Cela signifie également que vous pouvez investir dans VOO et SPY en parts et donc le prix que vous payez dépendra du prix de la part du fonds à ce moment-là.

Cela diffère de l’investissement dans un fonds commun de placement indiciel, lorsque vous pouvez généralement simplement acheter avec le montant total d’argent que vous souhaitez investir.

3. Dividendes

SPY et VOO versent des dividendes tous les trois mois.

Les dividendes SPY semblent être légèrement meilleurs mais, franchement, la différence est minime.

Différences

1. Volume des échanges

Même si SPY a un ratio de dépenses plus élevé que VOO, il s’échange à un volume beaucoup plus élevé que son équivalent Vanguard.

Au moment de la rédaction, SPY a un volume moyen de près de 170 millions d’actions échangées par jour alors que le volume moyen de VOO est d’un peu plus de 8 millions d’actions.

Cela signifie qu’il est préféré par les commerçants actifsla raison en étant qu’ils peuvent facilement acheter et vendre de grandes quantités de SPY sans que le prix de l’ETF ne le change trop.

Comparez cela à VOO où une vente ou un achat important représenterait une proportion plus élevée du volume global des transactions ce jour-là et aurait donc un effet plus important sur le prix du fonds.

Cela dit, pour quiconque investit dans un fonds comme celui-ci à long terme, cela n’aura pas d’importance.

En effet, si vous envisagez de vendre dans des années, voire des décennies, les variations relativement faibles du prix tout au long de la journée n’auront aucun effet sur vos rendements globaux.

En relation: Comment investir et gagner de l’argent au quotidien: 7 stratégies éprouvées

2. Ratios de dépenses

Comme vu ci-dessus, le ratio de dépenses de VOO est bien inférieur à celui de SPY. Et, au fil du temps, cela peut avoir un impact sur vos rendements globaux.

Autrement dit, sur un fonds dans lequel vous avez investi 100 000 $, vos frais annuels pour VOO seraient de 30 $ alors qu’ils seraient de 94,50 $ avec SPY.

Ce n’est pas une somme énorme en soi. Dans le même temps, sur 30 ans, cela équivaudrait à une différence de rendement de près de 2 000 $ avec SPY – ce qui commence à piquer un peu.

En rapport: Acorns vs Robinhood : quelle application de micro-investissement est la meilleure ?

Alors, quel ETF S&P 500 est le meilleur – VOO ou SPY ?

La question de VOO vs SPY pour déterminer comment investir pour développer votre patrimoine n’est pas simple à répondre.

Après tout, comme l’histoire l’a montré, les retours sur VOO vs SPY sont essentiellement identiques.

La plus grande différence réside cependant dans le ratio des dépenses. Comme nous l’avons vu, les frais plus élevés peuvent s’additionner, bien que la différence annuelle puisse ne pas vous influencer de toute façon.

D’une manière générale, les fonds sont extrêmement similaires et vous ne pouvez vraiment pas vous tromper en choisissant l’un ou l’autre.

Comment décider dans quel fonds investir

En tant que règles simples, vous souhaiterez peut-être réfléchir aux éléments suivants lorsque vous déciderez d’investir dans VOO ou SPY.

Si le fonds est à votre disposition

Dans certains cas, si vous envisagez d’investir dans un fonds S&P 500 via un compte 401(k) proposé par votre employeur, vous n’aurez peut-être accès qu’à un seul d’entre eux. Dans ce cas, aucune autre réflexion n’est nécessaire.

Choisir: Quel que soit l’ETF disponible

Si votre courtier a les mêmes frais de commission pour les deux

La plupart des courtiers ne factureront probablement pas de frais différents pour VOO et SPY, mais cela vaut la peine de vérifier, car l’ETF sans commission sera presque toujours votre meilleur choix.

En effet, le montant que vous économiserez sur ces commissions sera toujours supérieur à ce que vous dépenseriez pour un ratio de dépenses plus élevé.

Choisir: Quel que soit l’ETF avec un trading sans commission

Vous envisagez d’être un commerçant actif

Comme indiqué ci-dessus, SPY est meilleur pour le trading actif en raison de son volume de trading et de sa liquidité plus élevés.

Choisir: ESPIONNER

Vous investissez sur le long terme

Avec des rendements très similaires, cette question revient à savoir quel fonds a des frais moins élevés. Et dans ce comparatif, VOO est le grand gagnant.

Choisir: VOO

Ce dernier point est la raison pour laquelle j’ai personnellement choisi de conserver la plupart de mes investissements dans VOO alors que je cherchais le meilleur ETF S&P 500 dans lequel investir.

Vanguard est systématiquement recommandé comme référence pour ceux qui cherchent à investir dans des fonds indiciels. Et lorsqu’il est combiné avec les faibles frais de VOO, j’ai trouvé que la décision était finalement assez simple.

Articles Similaires

Anna est la fondatrice de LogicalDollar et une experte en finances personnelles, ayant été présentée sur Forbes, HuffPost, Reader’s Digest, MSN Money, Yahoo! Finance, CreditCards.com et bien d’autres. Elle s’est engagée à aider les autres à emprunter le chemin de la liberté financière en utilisant l’expérience acquise en transformant 60 000 $ de dettes en un portefeuille d’investissement à six chiffres. En savoir plus.